O que acontece com os Fundos Imobiliários Logísticos no pós-pandemia?

O setor Logístico de FIIs estreia a seção 'Radar Setorial' no Clube FII News. Entenda a situação do segmento com Giancarlo Nicastro, CEO da SiiLA, e Danilo Barbosa, analista do Clube FII

O setor Logístico de Fundos Imobiliários estreia a seção jornalística Radar Setorial sobre diferentes segmentos do mercado.

Aqui, a reportagem do Clube FII News vai buscar toda semana um raio X dos setores da indústria FII. As matérias terão entrevistas com os principais analistas brasileiros de FIIs, além de informações do banco de dados da plataforma do Clube FII.

A ideia é fazer um balanço do desempenho de cada segmento, além de apresentar perspectivas e projeções de modo a ajudar na tomada de decisão dos investidores.

Para esta matéria, procuramos a SiiLA - empresa do setor de inteligência do mercado imobiliário e parceira no Clube FII no plano de assinatura FII DATA PROFESSIONAL - para uma análise sobre o que aconteceu com os FIIs de imóveis logísticos antes, durante e depois da pandemia.

Giancarlo Nicastro, CEO da empresa, apresentou sua visão sobre este mercado em uma entrevista exclusiva ao Clube FII News.

O executivo lembrou que o setor de logística no Brasil foi o único a não ter restrições diretas à operação durante a crise sanitária como consequência da forte demanda do e-commerce. Pelo contrário, precisou crescer e se desenvolver, o que gerou demanda em escala de empresas dentro de condomínios logísticos para qualificar as logísticas de entrega, distribuição e reversa.

Nicastro afirma que houve a entrega de quase 4 milhões de metros quadrados de condomínios logísticos entre o segundo trimestre de 2020 e de 2022.

“Isso representou um aumento de mais de 22% no estoque deste perfil de ativo, sendo mais de 2 milhões de metros quadrados no estado de São Paulo, mercado que possui hoje a concentração de 54% do mercado nacional em ativos das classes A+, A e B”.

No entanto, o CEO afirma que o pós-pandemia trouxe um esfriamento para esta indústria por questões inflacionárias, redução do poder de compra por parte do consumidor final, diminuição de renda da população em geral e incertezas políticas no país.

“Outro impacto para o setor decorreu dos shoppings centers, a partir do momento em que eles voltaram a funcionar. Parte dos consumidores voltou a ter o hábito de ir à loja física para a compra direta, atingindo assim uma parte das vendas do e-commerce, terceiro maior setor de ocupação e o maior tomador de áreas durante a pandemia”.

Concentração na região Sudeste e o crescimento no Nordeste

O consumo e a demanda em São Paulo promoveram uma concentração do segmento Logístico no Sudeste do país. No início do desenvolvimento do setor, em 2009, o percentual na região chegava a 90% do total.

No entanto, a necessidade das empresas estarem em outros estados - com uma nova demanda de entregas cada vez mais rápidas e de baixo custo - causou o aumento de desenvolvimento de ativos em outras regiões brasileiras, como o Nordeste, de acordo com Nicastro.

Pernambuco já é o quarto maior estado em número de metros quadrados de imóveis logísticos, com 1,4 milhão de m². Antes, vem Minas Gerais (1,8 milhão m²), Rio de Janeiro (2,5 milhões m²) e São Paulo (11,8 milhões m²).

Segundo os dados da SiiLA, o crescimento do setor imobiliário logístico em cada região do início da pandemia até o segundo trimestre de 2022 foi liderado pelo Sudeste, com aumento de cerca de 2,98 milhões de metros quadrados, seguido pelo Nordeste (+600 mil m²), Sul (+250 mil m²), Norte (+70 mil m²) e Centro-Oeste (+50 mil m²).

A resiliência dos ativos Logísticos

Nicastro explica que a resiliência do imóvel logístico depende, principalmente, da região em que está localizado.

“Por ser um mercado novo com uma história de aproximadamente 10-11 anos, não temos um histórico muito grande para ver como se comporta em diversos cenários de crise. Se analisarmos o que temos, sem dúvida nenhuma é um segmento muito resiliente, pois cresceu em um período muito crítico para a sociedade”, afirma.

O especialista pondera ainda que as primeiras entregas de imóveis do setor em 2010 exigiam um padrão internacional em grande escala e ainda não incluíam exigências da dinâmica do comércio eletrônico.

“Agora, com o e-commerce, o segmento passa mais uma vez por novas demandas”, afirma.

A malha logística brasileira vai melhorar?

O transporte rodoviário de mercadorias no país representa 60% do total por conta do investimento prioritário em estradas a partir da década de 1950, de modo a favorecer a crescente indústria automobilística.

As ferrovias brasileiras, construídas a partir do século XIX em iniciativas empresariais isoladas e sem um plano nacional de integração, apresentavam problemas de conexão devido a diferenças nos padrões dos trilhos e dos trens. Durante décadas, houve um processo de sucateamento do setor até a retomada dos investimentos, nos últimos anos, por meio de empresas privadas especializadas em logística.

Segundo Nicastro, as principais vantagens do transporte rodoviário são a comodidade e a capilaridade, ou quando a carga a transportar não é muito pesada ou pouco volumosa.

“Com o caminhão, é possível transportar carga de uma forma fracionada ou dividida e com entrega de ponta a ponta. Além disso, a manutenção do transporte rodoviário tem um valor bem abaixo dos demais tipos de modais”.

Mas o executivo alerta para o risco da dependência do modal rodoviário.

“Tem se mostrado perigosa para o país após a grande greve dos caminhoneiros de 2018 e as pressões políticas que foram geradas em decorrência”.

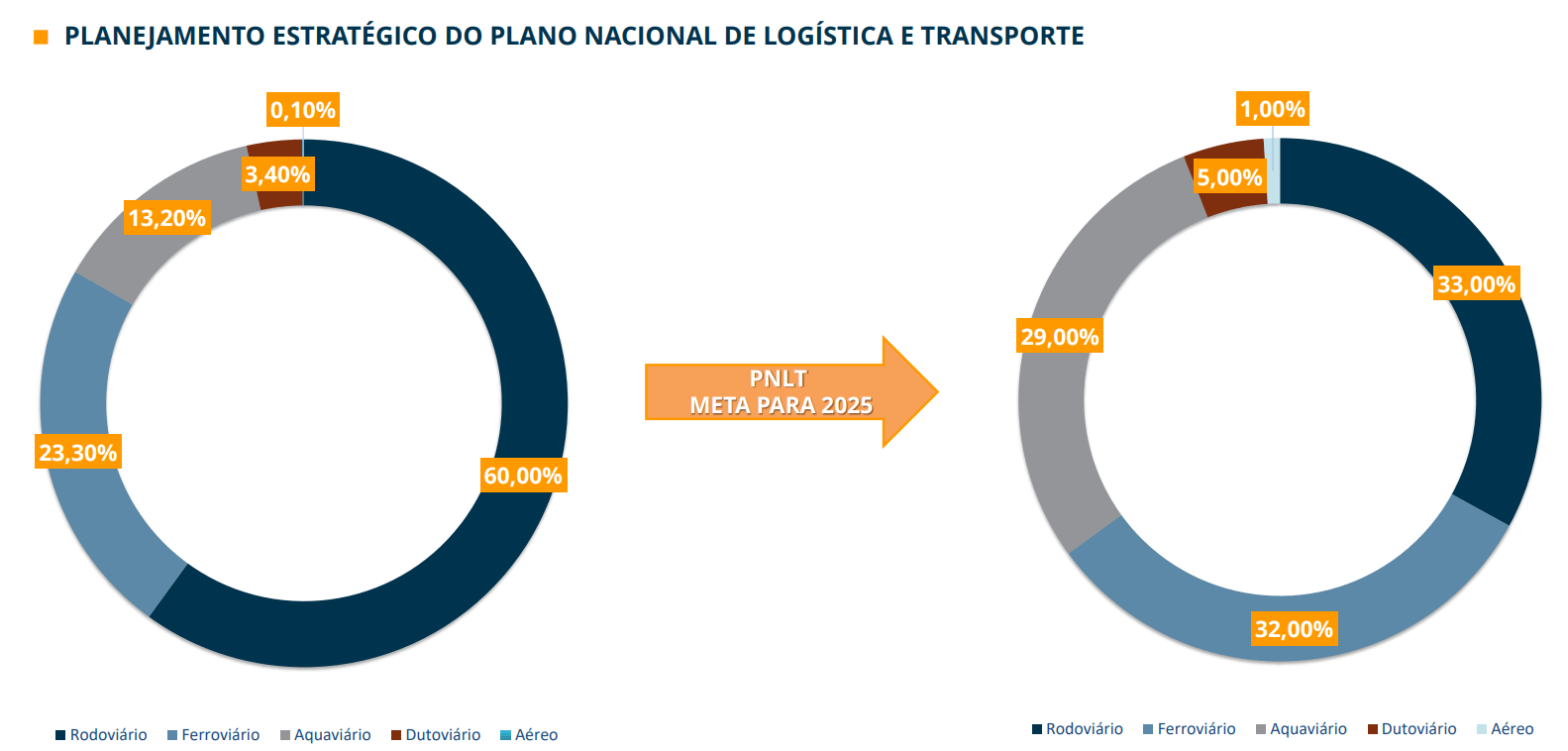

O CEO lembra que a proposta do governo no Plano Nacional de Logística e Transporte (PNLT) tem como meta - até 2025 - a redistribuição da explícita concentração de uso rodoviário para um aumento na participação dos transportes ferroviário e aquaviário.

De acordo com o PNLT, o transporte rodoviário passaria de 60% para 33% do total. O modal ferroviário subiria em participação de 23,30% para 32%, e o aquaviário aumentaria de 13,20% para 29%.

Na visão do CEO, a expansão do gasto público entre 2020 e 2021 com a crise pela pandemia fez com que os investimentos governamentais em infraestrutura caíssem para patamares próximos aos menores da série histórica, próximos a 1,6% do Produto Interno Bruto (PIB) em 2021.

“A necessidade de investimento [no setor] é próxima a 5% por 25 anos para que o estoque de infraestrutura seja condizente com as necessidades operacionais projetadas. Porém, é correto afirmar que a condução do ex-ministro Tarcísio de Freitas foi eficiente, repaginando a malha ferroviária brasileira e atuando diretamente na coordenação de obras e revitalização de rodovias de suma importância para o transporte de cargas no país”.

Nicastro também destacou que, mesmo com o orçamento reduzido para a pasta, foi correta a abordagem do ministro em atrair investimentos privados para o setor.

“O ministro chegou ao fim do seu mandato com a previsão de R$ 160,8 bilhões de investimento privado via licitações. Conclui-se, portanto, que o horizonte para cumprir as metas expostas no PNLT para 2025 tende a se prolongar, viabilizando investimentos pautados no transporte rodoviário, que, por sua vez, também expõem um grande fator de risco para a dinâmica econômica brasileira”.

Os desafios do mercado imobiliário logístico

Nicastro explica que o mercado de condomínios logísticos trabalha com um padrão construtivo que, por natureza, gera reduzida diferenciação de produto na comparação com ativos de mesma classe A+, A ou B. Isso porque há a necessidade de investimentos em características próprias como pé-direito, carga de piso e nivelamento.

Atualmente, a situação do segmento é diferente em comparação ao período da pandemia quando os setores de Transporte e Logística e e-commerce foram responsáveis por 46,7% de toda a área locada no período dentre as classes A+ e A, ou alto padrão.

Agora, o e-commerce passa por um movimento de consolidação e reorganização dos centros de distribuição.

“Uma das principais pautas do setor é a necessidade de imóveis com características específicas ao perfil operacional de um grande operador do setor. Assim, com o perfil padronizado dos ativos, o locatário passa a ter custos elevados para a adequação do imóvel”.

Questionado sobre a construção de modais logísticos dentro dos condomínios por iniciativas do proprietário, Nicastro afirma que estes investimentos trazem fatores de risco atrelados à alocação de capital sem previsão de demanda.

“Se observada a necessidade na ponta do inquilino, seria natural a cooperação entre as partes para viabilizar a obra, de um lado estendendo o prazo de contrato ou atuando no desenvolvimento de um Built to Suit (BTS) – construído de acordo com a necessidade do locatário”.

Os FIIs de Logística mais populares do mercado

Danilo Barbosa, analista de Fundos Imobiliários do Clube FII, avalia que entre os fundos de tijolo - de imóveis físicos em carteira - os FIIs de Logística foram os que melhor atravessaram a crise dos últimos dois anos, tendo em vista a performance operacional dos empreendimentos em carteira.

“As vacâncias – taxas de imóveis desocupados - mantiveram a resilência, considerando a maior necessidade de estocagem de produtos por consequência do grande avanço do e-commerce”.

No entanto, Barbosa pondera que a resposta das cotações dos fundos listados no mercado secundário – bolsa de valores - segue precificando somente o dividend yield de forma geral, sem levar em conta o que ele chama de “conteúdo dentro da casca dos fundos”, ou seja, a qualidade dos imóveis.

“É evidente que há uma distorção de preços em que muitos fundos operam com elevados descontos em relação a transações que ocorrem no mercado real e também aos preços patrimoniais avaliados por consultorias especializadas”.

O analista ainda alerta sobre os preços atraentes de cotas de Fundos Imobiliários de Logística.

“Não é porque ‘quase’ tudo está barato que deve ser comprado sem discriminação”.

Barbosa aconselha o investidor a fazer uma avaliação criteriosa do posicionamento de cada ativo com relação ao portfólio do fundo para que, em um momento de queda de juros e inflação, os melhores ativos consigam oferecer, de fato, um ganho de preço aos FIIs nas renovatórias contratuais.

“Os fundos já possuem baixos níveis de vacância. Resta verificar se os imóveis de cada carteira têm capacidade de expansão, as melhores localizações e padrões construtivos elevados que ofereçam vantagens nas futuras negociações”, conclui.